Model analizy efektywności inwestycji w akcje spółki

W niniejszym artykule prezentujemy kompleksowy model, który w uniwersalny sposób łączy ocenę z perspektywy wejścia, utrzymywania i wyjścia z inwestycji oraz umożliwiający porównywanie danej klasy aktywów pod względem zakładanych parametrów inwestycji.

Inwestycja to proces nabywania i wykorzystywania aktywów w celu osiągnięcia zakładanych korzyści ekonomicznych w danym czasie i przy danym poziomie ryzyka. Miejscem nabycia aktywów jest rynek giełdowy lub pozagiełdowy, a źródła korzyści inwestycyjnych to wzrost wartości aktywa i wypłata tego wzrostu w formie dywidend, odsetek, czynszu lub realizacja zysku kapitałowego ze sprzedaży aktywa.

Główne czynniki wpływu na opłacalność inwestycji to: nakład inwestycyjny, czas inwestycji, oczekiwany dochód (stopa zwrotu) i ryzyko inwestycji. Inwestycje w aktywa podlegają ocenie głównie z trzech perspektyw:

- opłacalności wejścia w inwestycję (kryterium opłacalności nabycia inwestycji),

- opłacalności utrzymywania inwestycji (kryterium opłacalności posiadania inwestycji),

- opłacalności wyjścia z inwestycji (kryterium opłacalności sprzedaży inwestycji).

Do najczęściej wybieranych i umożliwiających uzyskiwanie ponadprzeciętnych stóp zwrotu należą inwestycje w akcje spółek giełdowych. Celem artykułu jest prezentacja modelu analizy efektywności inwestycji w akcje spółki giełdowej na przykładzie spółki PKN Orlen.

Założenia modelu analizy efektywności inwestycji w akcje spółki

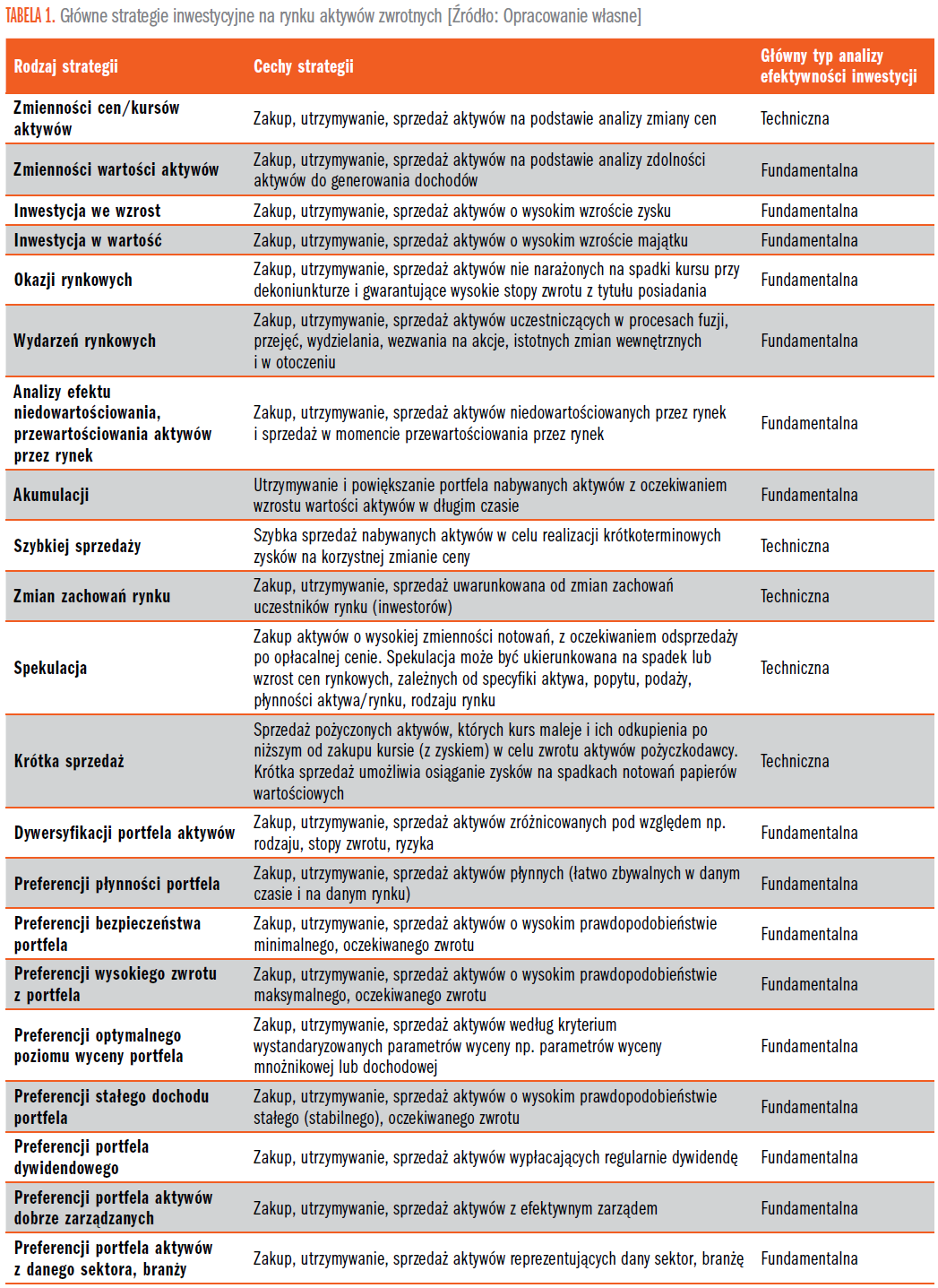

Teoria i praktyka inwestycji w aktywa zwrotne szeroko opisuje rodzaj aktywów inwestycyjnych oraz istotę, zasady, cele, funkcje, elementy procesu inwestycyjnego i zarządzania inwestycjami. W równym stopniu znane są także metody i zasady analizy efektywności inwestycji z punktu widzenia etapu wejścia, utrzymywania i wyjścia z inwestycji, co prezentuje tabela 1.

Wykorzystałeś swój limit bezpłatnych treści

Pozostałe 66% artykułu dostępne jest dla zalogowanych użytkowników portalu. Zaloguj się, wybierz plan abonamentowy albo kup dostęp do artykułu/dokumentu.

Zaloguj się

Zaloguj się