Dwa oblicza dźwigni finansowej – zjawisko lewarowania w zarządzaniu

Podstawą funkcjonowania każdego podmiotu gospodarczego jest kapitał. W przypadku spółek prawa handlowego prowadzących pełną księgowość kapitał ten uwidoczniony jest w księgach rachunkowych i w bilansie, jednak nawet przedsiębiorstwa osób fizycznych prowadzących działalność dla realizacji swoich celów muszą dysponować środkami na finansowanie.

Własne środki finansowe podmiotu rzadko umożliwiają zaspokojenie potrzeb finansowania rozwoju i zazwyczaj konieczne jest pozyskanie kapitału obcego. Abstrahując od jego formy, zawsze ma on jeden wspólny mianownik – koszt, który należy ponieść na rzecz podmiotu dostarczającego kapitał. Z punktu widzenia bilansu, jeżeli pozyskany kapitał własny i obcy zostanie przeznaczony na finansowanie aktywów, wystąpi różnica między całkowitą wartością aktywów a kwotą kapitału własnego. Istnienie tej różnicy świadczy o zjawiskudźwigni finansowej, nazywanym inaczej lewarowaniem długiem.

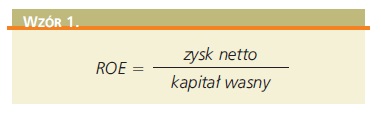

Decydując się na stopień lewarowania, czyli udział długu w strukturze finansowania, przedsiębiorca powinien kierować się obiektywnymi miernikami, które pomogą mu ocenić wpływ tego kapitału na osiągane wyniki. Pomocną miarą jest wskaźnik zwrotu z kapitału własnego ROE.

Wskaźnik informuje o zwrocie, jaki otrzymuje inwestor z zainwestowanego kapitału. Jeżeli jest on wyższy od zwrotu z alternatywnych form inwestowania o niskim ryzyku (np. lokaty bankowe, obligacje skarbowe), może postawić tezę, że analizowana inwestycja przynosi wartość dodaną. Oczywiście w odniesieniu do narzędzi zarządzania wartością firmy powyższa konkluzja może wydawać się uproszczona, jednak oddaje ona sens procesu decyzyjnego. Oczywiście w interesie każdego przedsiębiorcy będzie maksymalizowanie tego wskaźnika.

Istotą funkcjonowania dźwigni finansowej jest takie zwiększanie udziału długu w strukturze, które zapewnia wzrost wskaźnika ROE. Trzeba rzecz jasna zachować odpowiednie granice i uwzględnić potencjalne ryzyko. Jak wykazano w dalszej części artykułu, niepohamowany pęd do zysku w warunkach tzw. moral hazard doprowadził po przelewarowania instytucji finansowych – co wskazuje się jako jeden z czynników obecnego kryzysu finansowego.

Wykorzystałeś swój limit bezpłatnych treści

Pozostałe 85% artykułu dostępne jest dla zalogowanych użytkowników portalu. Zaloguj się, wybierz plan abonamentowy albo kup dostęp do artykułu/dokumentu.

Zaloguj się

Zaloguj się