Polski system podatkowy po raz kolejny oceniony dość nisko

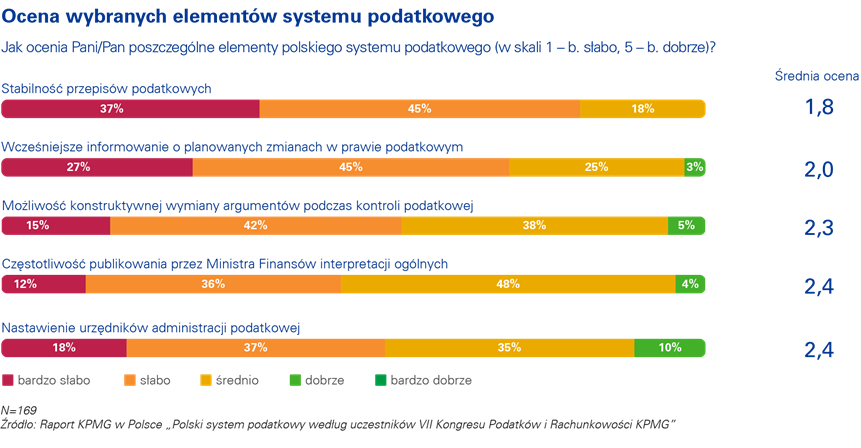

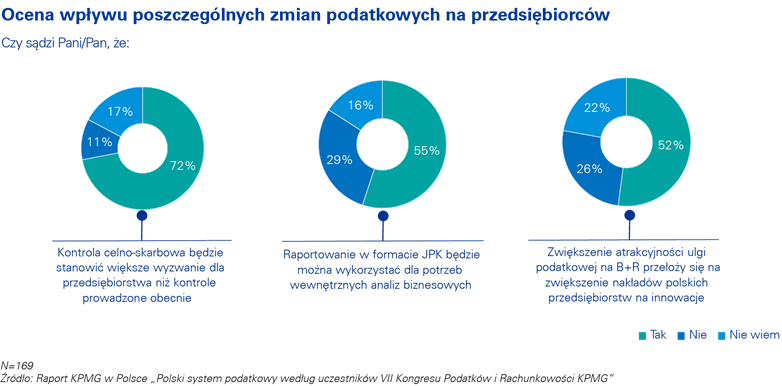

Jak wynika z badania KPMG przeprowadzonego wśród 169 dyrektorów finansowych, głównych księgowych i szefów działów podatkowych, którzy wzięli udział w VII Kongresie Podatków i Rachunkowości KPMG, polski system podatkowy zasługuje na 2,2 pkt w pięciostopniowej skali. Aż ośmiu na dziesięciu respondentów uznało stabilność przepisów podatkowych za jego najsłabszy aspekt. Zagadnienia związane z cenami transferowymi należą do najbardziej problematycznych kwestii podatkowych, a relatywnie największą wiedzę respondenci posiadają w zakresie zmian w VAT oraz raportowania w formacie Jednolitego Pliku Kontrolnego (JPK) – prawie połowa z nich uważa, że jest dobrze lub bardzo dobrze zaznajomiona z tymi zagadnieniami. Co ciekawe, według aż 55% badanych, raportowanie w formacie JPK będzie można wykorzystać dla potrzeb wewnętrznych analiz biznesowych. Ponad połowa respondentów twierdzi również, że zwiększenie atrakcyjności ulgi podatkowej na B+R będzie prowadzić do wzrostu nakładów polskich przedsiębiorstw na innowacje.

Brak istotnych zmian w ocenie polskiego systemu podatkowego

Średnia ocena polskiego systemu podatkowego jest podobna do tej z roku ubiegłego i wynosi 2,2 (w pięciostopniowej skali). Wynik ten jest średnią ocen poszczególnych elementów systemu, spośród których najniżej oceniona została stabilność przepisów podatkowych. Jedyną kategorią, którą respondenci ocenili tak samo jak w poprzednim roku jest częstotliwość publikowania przez Ministra Finansów interpretacji ogólnych.

Po raz kolejny polski system podatkowy spotkał się z krytyczną oceną podatników. Respondenci zwrócili uwagę na zbyt częste zmiany przepisów, które w naturalny sposób komplikują prowadzenie działalności gospodarczej oraz brak możliwości na przygotowanie się do tych zmian ze względu na szybkość ich wprowadzania – mówi Rafał Szafraniec, doradca podatkowy, partner w KPMG w Polsce.

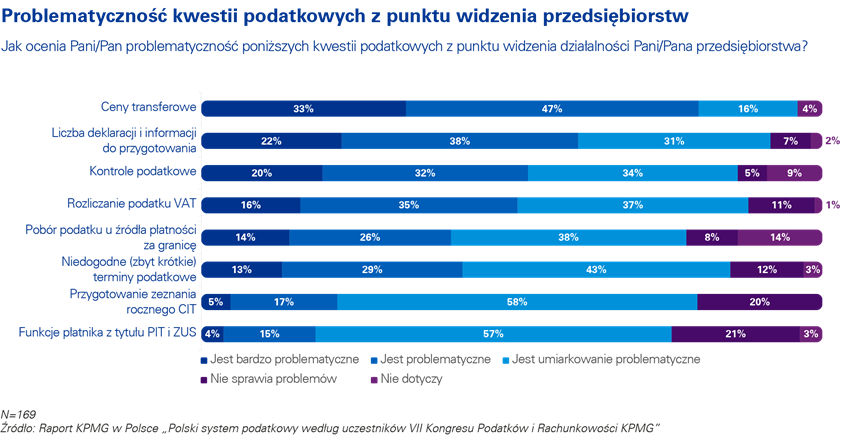

Ceny transferowe pozostają najbardziej problematycznym aspektem systemu podatkowego

Podobnie jak w poprzednich latach respondenci zadeklarowali, że najbardziej uciążliwą kwestią podatkową z punktu widzenia prowadzenia przedsiębiorstwa są ceny transferowe (aż 80% ankietowanych uznało je za problematyczne lub bardzo problematyczne), jak również wymóg przygotowania dużej liczby deklaracji i informacji w ramach rozliczeń podatkowych (60%). Relatywnie najmniej kłopotliwe są funkcje płatnika z tytułu PIT i ZUS. Co piąty respondent uważa, że nie wiążą się one z komplikacjami, a dla 57% obowiązki te są tylko umiarkowanie problematyczne.

Największa znajomość zmian w VAT oraz raportowania w formacie JPK

Z perspektywy uczestników VII Kongresu Podatków i Rachunkowości KPMG znajomość zmian w VAT oraz raportowania w formacie JPK jest relatywnie wysoka – co drugi respondent określa swój stopień znajomości tych zagadnień jako dobry lub bardzo dobry. Relatywnie najmniejszą wiedzę respondenci posiadają w kwestiach nowych wymagań w ochronie danych osobowych, nowych wymogów MSSF 15, MSSF 16 i MSSF 9 oraz ulgi podatkowej na działalność badawczo-rozwojową.

Zmiany dotyczące cen transferowych i raportowanie w formacie JPK podniosą koszty działalności przedsiębiorstwa

Wyniki badania pokazują, że zagadnienia związane ze zmianami dotyczącymi cen transferowych będą wymagały współpracy z doradcą – tego zdania jest aż 67% uczestników Kongresu. Co więcej, jedynie co piąty respondent czuje się przygotowany do tej zmiany a 27% twierdzi, że podniesie ona koszty funkcjonowania spółki. Warto również zauważyć, że z kolei 60% ankietowanych czuje się przygotowanych do zmian w zakresie podatku VAT.

Rok 2017 przynosi podatnikom nowe obowiązki informacyjne. Objęcie Jednolitym Plikiem Kontrolnym w zakresie ewidencji VAT małych i średnich firm oznacza, że organy podatkowe będą dysponowały coraz większą wiedzą o prowadzonych przez nie operacjach gospodarczych. Również nowe wymogi w zakresie cen transferowych oznaczają dużo szerszą wiedzę organów podatkowych, także na temat całej grupy kapitałowej, w której funkcjonuje dana firma.

W zakresie VAT z dniem 1 stycznia br. do ustawy został dodany rozdział, w którym określono zasady ustalania dodatkowego zobowiązania podatkowego, czyli tzw. sankcji VAT. Przepisy te, pomimo że nowe, wprowadzają element znany już wcześniej w polskim porządku prawnym. Zbliżone rozwiązania w zakresie 30% sankcji obowiązywały bowiem w Polsce do 2008 r. Należy podkreślić, że nowelizacja wprowadza nowe dodatkowe zobowiązanie w wysokości 100% za odliczanie podatku naliczonego z tzw. „pustych faktur” – mówi Rafał Szafraniec, doradca podatkowy, partner w KPMG w Polsce.

Raportowanie w formacie JPK przydatne dla wewnętrznych analiz biznesowych

Wyniki badania pokazują, że raportowanie w formacie JPK będzie można wykorzystać dla potrzeb wewnętrznych analiz biznesowych – tego zdania jest aż 55% uczestników Kongresu.

JPK jest zbiorem zawierającym dane na poziomie analitycznym – poszczególnych linii transakcji, co daje potencjalnie możliwość wykorzystania go do innych celów, nie tylko do wypełnienia obowiązku raportowego do Ministerstwa Finansów. Mogą to być analizy pod kątem poprawności VAT, ale także ogólniej – spójności danych w firmie z punktu widzenia podatkowego i operacyjnego. Niestety obecny format danych, a w szczególności ograniczone powiązania pomiędzy danymi zawartymi w poszczególnych strukturach ograniczają te możliwości. Sądzę jednak, że w miarę rozwoju narzędzi analitycznych Ministerstwo Finansów będzie rozwijało format i zakres danych w JPK – mówi Andrzej Tajchert, partner w zespole ds. doradztwa informatycznego w KPMG w Polsce.

Raportowanie w formacie JPK przydatne dla wewnętrznych analiz biznesowych

Wyniki badania pokazują, że raportowanie w formacie JPK będzie można wykorzystać dla potrzeb wewnętrznych analiz biznesowych – tego zdania jest aż 55% uczestników Kongresu.

JPK jest zbiorem zawierającym dane na poziomie analitycznym – poszczególnych linii transakcji, co daje potencjalnie możliwość wykorzystania go do innych celów, nie tylko do wypełnienia obowiązku raportowego do Ministerstwa Finansów. Mogą to być analizy pod kątem poprawności VAT, ale także ogólniej – spójności danych w firmie z punktu widzenia podatkowego i operacyjnego. Niestety obecny format danych, a w szczególności ograniczone powiązania pomiędzy danymi zawartymi w poszczególnych strukturach ograniczają te możliwości. Sądzę jednak, że w miarę rozwoju narzędzi analitycznych Ministerstwo Finansów będzie rozwijało format i zakres danych w JPK – mówi Andrzej Tajchert, partner w zespole ds. doradztwa informatycznego w KPMG w Polsce.

Większość respondentów twierdzi również, że zwiększenie atrakcyjności ulgi podatkowej na działalność badawczo-rozwojową będzie wpływało na zwiększenie nakładów polskich przedsiębiorstw na innowacje.

Nowa ulga podatkowa na B+R to sprawdzony na świecie instrument wspierający przedsiębiorstwa w rozwoju działalności badawczo-rozwojowej. Korzystając z ulgi B+R, zaoszczędzone pieniądze z podatku przedsiębiorcy mogą wykorzystać np. do kolejnych projektów rozwojowych. Im większa będzie ulga tym łatwiej będzie przedsiębiorcom inwestować w rozwój technologii i produktów – mówi Kiejstut Żagun, doradca podatkowy, dyrektor i szef zespołu ds. ulg i dotacji w KPMG w Polsce.

Aż 72% respondentów badania KPMG uważa, że kontrola celno-skarbowa będzie stanowić większe wyzwanie dla przedsiębiorstw niż kontrole prowadzone obecnie.

Wyłączenie możliwości wnoszenia zastrzeżeń do wyniku kontroli celno-skarbowej dotyczącej zobowiązań podatkowych, a także rozpatrywanie odwołań od decyzji wydanych przez naczelnika urzędu celno-skarbowego przez organ który decyzje wydał, to zmiany które mogą uzasadniać obawy podatników, co do przebiegu procesu podatkowego. Jednocześnie brak obowiązku zawiadamiania podatnika o zamiarze przeprowadzenia kontroli celno-skarbowej oznacza, że podatnicy muszą być przygotowani na kontrolę celno-skarbową każdego dnia. Wprowadzane z dniem 1 marca 2017 r. nowe zasady kontroli stanowić będą wyzwanie dla podatników – mówi Aleksander Dąbrowski, radca prawny, dyrektor w zespole ds. postępowań podatkowych i sądowych w KPMG w Polsce.

Przypisy / Źródła

Raport KPMG w Polsce pt. „Polski system podatkowy wg uczestników VII Kongresu Podatków i Rachunkowości KPMG”