Cykl rotacji zobowiązań (DPO), czyli... czy dostawcy mogą w większym stopniu kredytować darmowo naszą działalność?

Jeżeli chcesz poznać wartość pieniędzy,

Spróbuj ich trochę od kogoś pożyczyć.

Benjamin Franklin

Płatności za kupowane od dostawców towary, materiały i usługi stanowią zwykle znaczną część wydatków pieniężnych każdego biznesu. Nierzadko kupujący otrzymują od sprzedających tzw. kredyt kupiecki, czyli odroczenie zapłaty za przedmiot zakupu o ustaloną liczbę dni od daty jego otrzymania. Zazwyczaj odroczenie płatności jest darmowe i nie wiąże się z żadnymi kosztami. Wpływa to pozytywnie na przepływy pieniężne kupującego. Uzyskanie od dostawcy kredytu kupieckiego nie jest łatwe. Zwykle udzielane jest tylko solidnym i wiarygodnym odbiorcom. Miernikiem stopnia korzystania z kredytu kupieckiego od dostawcy jest wskaźnik cyklu rotacji zobowiązań (DPO). Wielkość tego wskaźnika pozwala szybko i niejako „z lotu ptaka” ocenić sprawność jednostki w negocjowaniu z dostawcami warunków kredytu kupieckiego i stopnia jego faktycznego wykorzystania.

Artykuł prezentuje instytucję kredytu kupieckiego oraz jej zalety z punktu widzenia sprzedającego, jak i kupującego. Wskazuje na związane z taką formą sprzedaży ryzyka. Prezentuje, czym jest wskaźnik cyklu rotacji zobowiązań (DPO) i jego związek z otrzymanym przez jednostkę kredytem kupieckim. Przedstawia sposób obliczenia wskaźnika DPO oraz wyjaśnia jak należy interpretować jego wielkość oraz zmiany z okresu na okres. Doradza co należy uwzględniać oceniając, czy poziom DPO spółki jest na poziomie optymalnym, czyli możliwie najkorzystniejszym finansowo. Na koniec w artykule opisano i zaproponowano praktyczne działania, które prowadzą do zwiększenia wskaźnika DPO, czyli wydłużenia okresu korzystania z darmowego kredytu kupieckiego oferowanego przez dostawców.

1. Darmowy kredyt kupiecki, czyli zakup z odroczonym terminem płatności

Przedsiębiorstwa, nabywając od dostawców towary i usługi (a także materiały, produkty itp.), otrzymują niekiedy możliwość dokonania zapłaty za nie w późniejszym terminie. Odroczony termin płatności, na który zgadza się dostawca, nazywany jest kredytem kupieckim. Strony umowy sprzedaży, tj. sprzedawca (czyli dostawca) oraz kupujący (czyli nabywca towaru) samodzielnie określają warunki kredytu kupieckiego. Nierzadkim zjawiskiem jest całkowita rezygnacja z podpisywania umowy, czyli praktyka polegająca na wystawieniu faktury z odroczonym terminem płatności.

Kredyt kupiecki przynosi korzyści obu stronom transakcji. Przedsiębiorca udzielający kredytu kupieckiego zyskuje, gdyż w oczach potencjalnych klientów współpraca z nim jest bardziej atrakcyjna. Może on w ten sposób pozyskać stałych kontrahentów, a zatem zapewnić sobie stałe kanały dystrybucji oferowanych towarów lub usług. Z kolei dla kupującego, kredyt kupiecki jest jedną z bardziej atrakcyjnych form finansowania działalności gospodarczej. Przez pewien okres może on dysponować środkami finansowymi sprzedawcy. Najczęściej kredyt kupiecki oferowany jest bezpłatnie, co oznacza, że nabywcy nie ponoszą kosztów odsetkowych za okres pomiędzy dniem, w którym sprzedawca wydał im przedmiot sprzedaży a dniem zapłaty za niego.

Kredyt kupiecki jest konkurencyjny wobec kredytów i pożyczek bankowych pod względem kosztowym. Zwykle określa się go mianem najtańszego kredytu: kupujący nie musi angażować swoich własnych środków ani uruchamiać kredytów obrotowych. Nie wymaga on również wielu formalności (które są konieczne np. przy kredycie bankowym). Jest to więc rozwiązanie charakteryzujące się dużą wygodą. Koszt kredytu kupieckiego sprowadza się do utraty zniżki, jaką klient prawdopodobnie otrzymałby przy natychmiastowym uregulowaniu należności.

Kredyt kupiecki udzielany jest takim przedsiębiorstwom, do których sprzedający ma zaufanie, czyli albo współpraca z nimi trwa już dłuższy okres czasu albo też ich wiarygodność płatnicza (opinia kredytowa) jest wystarczająco wysoka. Okres, na jaki kredyt kupiecki zostaje udzielony, zależy od: specyfiki branży, w jakiej działają firmy, rodzaju towaru i jego ceny. W rezultacie jest on ustalany indywidualnie między przedsiębiorcami. Może wynosić zaledwie kilka dni (gdy przedsiębiorcy dopiero rozpoczynają współpracę) lub kilka tygodni. Najczęściej jednak okres kredytowania oscyluje pomiędzy 14 a 30 dni. Taki termin w większości przypadków jest wystarczający, aby przedsiębiorca spieniężył otrzymany towar i mógł uregulować zobowiązanie. Po stronie podmiotu udzielającego kredytu nie powoduje on z kolei konieczności sięgania po zewnętrzne finansowanie, aby uregulować choćby zobowiązania podatkowe.

Finansowanie się z darmowego kredytu kupieckiego jest korzystne dla kupującego. Dzięki temu może on:

- poprawić swoją płynność finansową, gdyż środki finansowe, które należne są za zakupione towary, materiały itd. pozostają przez pewien czas do jego dyspozycji. Może je przeznaczyć np. na inwestycje krótkoterminowe lub na finansowanie bieżących operacji,

- zredukować swoje koszty i przez to zwiększyć konkurencyjność dzięki możliwości zaoferowania swoich produktów i/lub usług po niższych cenach,

- zrezygnować z kredytów bankowych lub je ograniczyć,

- zaoszczędzić czas – w przypadku kredytu kupieckiego przedsiębiorca nie musi formalnie aplikować o jego przyznanie (tak jak ma to miejsce w przypadku kredytu bankowego).

Mimo że dla sprzedającego kredyt kupiecki ma również sporo zalet i pozwala przede wszystkim pozyskiwać klientów, to niesie ze sobą takie ryzyka jak:

- dostawca musi liczyć się z tym, że nie otrzyma płatności na czas lub też – w skrajnych przypadkach – nie odzyska w ogóle pieniędzy,

- opóźnione płatności lub nieściągalne należności powodują, że sprzedający może mieć problem z regulowaniem własnych zobowiązań i nie mieć środków na bieżącą działalność i/lub inwestowanie w dalszy rozwój.

Z powodu ryzyka niewypłacalności kontrahentów lub opóźnień zapłaty przez nich faktur, dostawcy często stosują różne metody oceny wiarygodności płatniczej swoich odbiorców oraz wdrażają różne zabezpieczenia się przed tym ryzykiem (o czym będzie też mowa w dalszej części artykułu). Oceny wiarygodności kredytowej kupującego mogą – i mają – wpływ na wielkość i długość udzielanego przez dostawców kredytu kupieckiego

2. Cykl rotacji zobowiązań (DPO) jako miernik stopnia korzystania z kredytu kupieckiego

Cykl rotacji zobowiązań (po angielsku – days payable outstanding, DPO) to wskaźnik finansowy, który ukazuje przeciętny czas, w jakim przedsiębiorstwo reguluje swoje zobowiązania wobec dostawców. Jest to miernik, który określa, ile przeciętnie upływa dni od momentu powstania zobowiązania wobec kontrahentów (tj. dnia otrzymania od dostawcy przedmiotu zakupu) do momentu, w którym zostaną one spłacone.

Wskaźnik DPO często jest nazywanym miernikiem kredytu kupieckiego. Wskazuje on, przez jak długi okres czasu spółka korzysta z obcych środków pochodzących z otrzymanego kredytu kupieckiego i może nimi finansować swoją działalność. Wskaźnik DPO jest to miara finansowa, która pozwala szybko i niejako „z lotu ptaka” ocenić, jak efektywne są działania podmiotu w zakresie negocjowania warunków dostaw i płatności za zakupione towary, materiały, usługi itd. oraz w jakim stopniu faktycznie korzysta on z wynegocjowanych warunków kredytu kupieckiego.

Otrzymany przez przedsiębiorstwo kredyt kupiecki, którego przeciętną długość pokazuje wskaźnik DPO (cykl rotacji zobowiązań) powoduje, że środki finansowe, które należne są za zakupione towary, materiały, usługi itd., pozostają przez pewien czas do dyspozycji kupującego. W związku z tym, można je przeznaczyć m.in. na inwestycje krótkoterminowe bądź też np. na finansowanie bieżących operacji. Dlatego też taka sytuacja powinna przyczyniać się do poprawy płynności finansowej przedsiębiorstwa.

Z punktu widzenia kupującego, im większy jest wskaźnik, tym lepiej, ponieważ w tym większym stopniu przedsiębiorstwo korzysta z nieoprocentowanych źródeł finansowania, jakim są kredyty kupieckie. Zwiększenie wartości tego wskaźnika, czyli wydłużenie cyklu rotacji zobowiązań nie jest łatwym zadaniem, gdyż dostawcy zazwyczaj oczekują od kupującego otrzymania zapłaty za dostawy w jak najkrótszym czasie.

Przeważnie, im dłuższy jest cykl rotacji zobowiązań, tym lepsza jest kondycja finansowa przedsiębiorstwa. Dzieje się tak ponieważ otrzymuje ono coraz więcej czasu na spłatę zobowiązań i przez dłuższy czas może darmowo czerpać korzyści finansowe z oddanych mu do dyspozycji obcych środków finansowych. Wydłużający się wskaźnik DPO wskazuje również na wzrost efektywności jednostki w zakresie negocjacji warunków kredytu kupieckiego.

W sytuacji przeciwnej, czyli gdy mamy do czynienia ze skracającym się cyklem rotacji zobowiązań, może to świadczyć o pogarszającej się sytuacji płynnościowej jednostki gospodarczej. W takim przypadku, ma ona coraz mniej czasu na regulowanie zobowiązań wobec dostawców z tytułu zakupionych dostaw i usług.

3. Obliczanie cyklu rotacji zobowiązań (DPO)

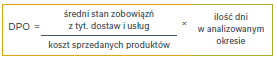

Do obliczenia cyklu rotacji zobowiązań (DPO) niezbędna jest znajomość wartości kosztów sprzedanych produktów (materiałów, towarów, usług) oraz zobowiązań z tytułu dostaw i usług (inaczej zobowiązań handlowych). Formuła obliczania ma następującą postać:

Warto pamiętać, że dane w powyższym wzorze pochodzą zarówno z bilansu, jak i z rachunku zysków i strat. Bilans ukazuje stan pasywów (w tym zobowiązań) na dany dzień, zaś rachunek zysków i strat prezentuje dane, w tym koszty sprzedanych produktów (materiałów, towarów, usług), za pewien okres. Różnice w ich budowie sprawiają, że aby doprowadzić je do porównywalności, to dane pochodzące z bilansu uśrednia się, pokazując ich przeciętną wartość w analizowanym okresie. Zazwyczaj odbywa się to poprzez sumowanie wartości zobowiązań handlowych z początku roku obrotowego i z jego końca. Sumę należy potem podzielić przez dwa.

W liczniku wzoru jako zobowiązania należy podstawić wartość „zobowiązań z tytułu dostaw i usług” (tzw. zobowiązania handlowe), czyli takie środki pieniężne, które zostaną zapłacone przez jednostkę w przyszłości za wykonane na naszą rzecz dostawy materiałów, usług i towarów, które stanowią następnie elementy kosztu wytworzenia. Nie należy uwzględniać pozostałych zobowiązań (tzw. zobowiązań niehandlowych). Obejmują one bowiem m.in. zobowiązania z tytułu podatków i ubezpieczeń społecznych, zobowiązania wobec pracowników czy inne. Dlatego też, zgodnie z podstawowymi założeniami omawianego wskaźnika, który ma za zadanie pokazać jak szybko jednostka dokonuje płatności za zakup produktów, materiałów, usług i towarów, nie powinno się ich ujmować we wzorze na jego obliczenie.

Wykorzystałeś swój limit bezpłatnych treści

Pozostałe 70% artykułu dostępne jest dla zalogowanych użytkowników portalu. Zaloguj się, wybierz plan abonamentowy albo kup dostęp do artykułu/dokumentu.

Zaloguj się

Zaloguj się