Rok 2018 na rynku fuzji i przejęć

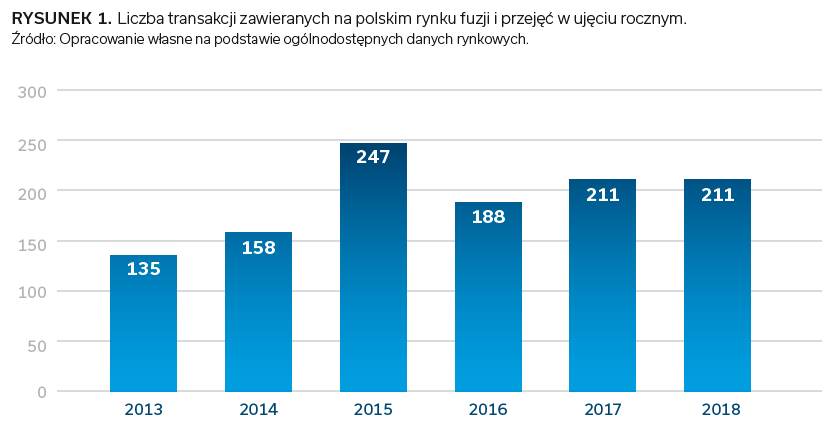

W roku 2018 na polskim rynku fuzji i przejęć doszło do 211 transakcji. To tyle samo co w roku 2017. Należy zaznaczyć, że liczba transakcji na polskim rynku M&A utrzymuje się na stabilnym poziomie już od kilku lat. Po dynamicznym wzroście, który obserwowaliśmy w latach 2013–2015 (z poziomu 135 w roku 2013 do rekordowego poziomu 247 w roku 2015) liczba transakcji na krajowym rynku M&A jest co roku porównywalna (188 w 2016 roku, 211 w 2017 oraz 211 w roku 2018).

Najwyższą pod względem wartości transakcją w roku 2018 był wykup 37% akcji czeskiego Unipetrolu przez PKN Orlen przeprowadzony na drodze wezwania giełdowego, które zostało ogłoszone w grudniu 2017 r., a zamknięte w lutym 2018 r. 6% akcji, które pozostały w obrocie, zostało nabyte w wyniku wykupu przymusowego w październiku 2018 roku. Wartość całego pakietu opiewała na kwotę ok. 4,2 mld zł. W rezultacie PKN Orlen stał się jedynym właścicielem Unipetrolu. Unipetrol należy do największych w Czechach producentów wyrobów rafineryjnych oraz petrochemicznych. Produkcja spółki obejmuje oleje napędowe, substancje asfaltowe, płynne produkty petrochemiczne i inne. Do Unipetrolu należy największa w Czechach sieć stacji benzynowych Benzina, na którą składa się 405 punktów. Transakcja ma doprowadzić do wzmocnienia pozycji konkurencyjnej polskiego koncernu na rynku europejskim. Ważnym celem strategicznym stojącym za tym przejęciem była chęć wzmocnienia pionu petrochemicznego w ramach Grupy Orlen. PKN Orlen jest akcjonariuszem Unipetrolu od 2004 r., kiedy to objął 63% udziałów w spółce od czeskiego funduszu rządowego. Transakcja ta była częścią prywatyzacji czeskiego przemysłu petrochemicznego. Warto również wspomnieć, że w grudniu 2018 r. PKN Orlen złożył w Komisji Europejskiej wniosek o wydanie zgody na połączenie z Grupą Lotos. Jeżeli ta transakcja dojdzie do skutku, powstanie podmiot o silnej pozycji na rynku paliwowym w regionie Europy Środkowej.

W ciągu ostatnich trzech lat największym powodzeniem inwestorów cieszą się spółki z sektora Media/IT/Telecom. Jest kilka przyczyn tego trendu: ciągle duży potencjał wzrostu krajowego rynku mediów i telekomunikacji, kierunek rozwoju gospodarki światowej oraz rosnące zapotrzebowanie na innowacje i specjalistyczne usługi internetowe – zarówno w formule B2B, jak i B2C. Sektor TMT jest bardzo szeroki, co przekłada się na dużą różnorodność zawieranych w jego obrębie transakcji. W ubiegłym roku doszło do 17 transakcji zakupu udziałów spółek, których działalność oparta jest na modelu usług internetowych. Niewątpliwie największe znaczenie wśród nich odgrywają przejęcia dotyczące platform e-commerce. Możemy obserwować powstawanie dużych podmiotów o zdywersyfikowanym (zarówno geograficznie, jak i pod względem rodzaju świadczonych usług) modelu działalności. Połączenie polskiego Morele.net oraz litewskiego Pigu jest dobrym przykładem budowania pozycji strategicznej w regionie. Fundusz MCI.TechVentures, który był dotychczas udziałowcem obu podmiotów, objął 50% udziału w nowo powstałym holdingu. Fuzja pozwoli na zyskanie efektów synergii w obszarze logistyki, marketingu oraz wdrożenia rozwiązań technologicznych.

Wykorzystałeś swój limit bezpłatnych treści

Pozostałe 71% artykułu dostępne jest dla zalogowanych użytkowników portalu. Zaloguj się, wybierz plan abonamentowy albo kup dostęp do artykułu/dokumentu.

Zaloguj się

Zaloguj się