Optymalizacja struktury finansowania z punktu widzenia zarządzania wartością przedsiębiorstwa

Wzrost wartości i przyrost tak zwanej wartości dodanej jest warunkiem budowy „bogactwa” akcjonariuszy, nic więc dziwnego że również celem zarządzania finansami jest takie działanie aby wzrost wartości następował.

Oczywiście samo zarządzanie finansami nie pomoże, w sytuacji kiedy firma jest po prostu źle zarządzana lub nie jest w stanie osiągnąć przewagi konkurencyjnej warunkującej zdolność do generowania dodatnich przepływów finansowych (FCF – Free Cash Flow). O ile jednak sprawne zarządzanie, doskonałość operacyjna i zdolność do budowy trwałej przewago konkurencyjnej w największym stopniu wpływają na budowę wartości dodanej, o tyle decyzje finansowe są w stanie przyrost ten przyspieszyć lub nawet powiększyć. Jednym z elementów takiej strategii finansowej jest odpowiedni dobór struktury finansowania.

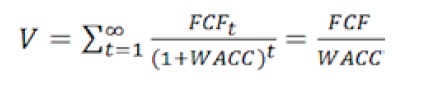

Zanim jednak zaczniemy rozważać, jaka struktura jest najbardziej odpowiednia, musimy zastanowić się, jakie czynniki wpływają na wartość przedsiębiorstwa. Podstawowym wzorem służącym do obliczenia wartości przedsiębiorstwa jest:

Wartość przedsiębiorstwa jest zatem sumą zdyskontowanych wolnych przepływów pieniężnych w okresie od 1 do nieskończoności. Korzystając z tzw. formuły renty wiecznej wartość przedsiębiorstwa, alternatywnie możemy określić jako iloraz rocznego przepływu finansowego i kosztu kapitału.

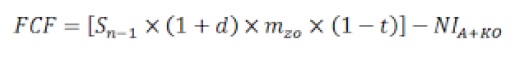

Przepływy finansowe w liczniku można określić na podstawie długookresowego planu finansowego, co jest zadaniem dość trudnym i czasochłonnym. Z tego względu w celu kalkulacji wartości przedsiębiorstwa można użyć metody uproszczonej, zgodnie z którą roczny przepływ gotówkowy określany jest według wzoru:

gdzie:

Sn–1 – sprzedaż w roku poprzednim,

d – stopa wzrostu sprzedaży,

mzo – marża zysku operacyjnego,

t – stopa podatkowa,

NIA+KO – dodatkowe nakłady na inwestycje w majątek trwały i obrotowy.

Taki zapis modelu wyceny pozwala na zidentyfikowanie kluczowych czynników mających wpływ na poziom wartości. Są to przede wszystkim stopa wzrostu rocznego i marża operacyjna. Marża kalkulowana jest jako zysk przed opodatkowaniem i spłatą odsetek do wartości sprzedaży. Już na tym etapie widać, że aby zwiększyć wartość należy przyspieszyć rozwój i dążyć do maksymalizacji marży operacyjnej. Kolejny czynnik – stopa podatkowa – jest niezależny od działań przedsiębiorcy.

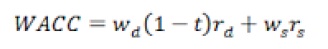

Jak widać, o wartości przedsiębiorstwa decyduje wzajemna zależność pomiędzy zdolnością do generowania dodatnich przepływów pieniężnych oraz kosztem kapitału WACC. Koszt kapitału obliczany jest jako średnia ważona kosztów kapitału własnego (equity) i długu, według wzoru:

gdzie:

wd – udział długu w strukturze finansowania,

t – stopa opodatkowania,

rd – koszt długu,

ws – udział kapitału własnego,

rs – koszt kapitału własnego.

Z powyższego zapisu wynikają dwa kluczowe fakty:

- kapitał własny nie jest darmowy i wbrew zapisom księgowym bardzo często jest droższy od długu,

- na poziom kosztu długu wpływ ma poziom opodatkowania dochodów.

Dzięki możliwości włączenia kosztów finansowych do kosztów uzyskania przychodów powstaje tarcza podatkowa, która obniża efektywny koszt długu do wartości.

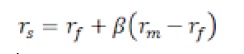

Koszt kapitału własnego jest trudniejszy do obliczenia, ponieważ nie jest określony wprost i wynika z oczekiwań akcjonariuszy co do wymaganej stopy zwrotu z inwestycji w akcje. Najpopularniejszą metodą kalkulacji jest model wyceny kapitałowej CAPM, który zapisać można wzorem:

gdzie:

rs – koszt kapitału własnego,

rf – rentowność inwestycji wolnej od ryzyka (np. obligacji),

ß – wskaźnik beta określający, w jakim stopniu zmienność kursu akcji wycenianego przedsiębiorstwa związana jest ze zmiennością kursu portfela rynkowego.

Przyjmując np. że zmienność portfela rynkowego odzwierciedla WIG, jako wskaźnik ß określimy współczynnik kierunkowy linii regresji opisującej zmienność kursu akcji względem zmienności WIG,

rm – rentowność inwestycji w pakiet rynkowy,

(rm – rf) – premia za ryzyko inwestycji w pakiet rynkowy.

Zadanie dotyczące wyboru optymalnej struktury finansowania to nic innego jak określenie takiego udziału długu, który zapewni maksymalizację wartości przedsiębiorstwa przy założonym poziomie FCF.

Procedurę oceny efektywności struktury finansowej można sprowadzić do następujących kroków:

- krok pierwszy – określenie oczekiwanych poziomów kosztów obsługi długu w zależności od udziału długu w strukturze finansowania,

- krok drugi – określenie kosztu kapitału własnego,

- krok trzeci – obliczenie WACC,

- krok czwarty – obliczenie wartości firmy przy każdym poziomie WACC.

Określając warianty kosztów obsługi długu, należy mieć na względzie fakt, że im większy udział długu, tym większe ryzyko potencjalnej niewypłacalności i przy określonym poziomie zadłużenia koszty obsługi mogą wyraźnie wzrastać. Prawidłowość ta jest oczywista tak w skali mikro, jak i w skali makro. Patrząc na efekty kryzysu zadłużeniowego w strefie euro, widzimy, jak wysoki poziom zadłużenia krajów PIGS wpływa na wzrost rentowności obligacji emitowanych przez te kraje.

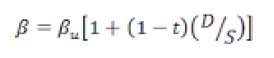

Do obliczenia wariantów kosztu kapitału własnego wykorzystać możemy przekształcenie wskaźnika B, zgodnie z tzw. wzorem Hamada (za: Robert S. Hamada, Portfolio Analysis, Market Equilibrium, and Corporation Finance, „Journal of Finance” March 1969):

gdzie:

ß – wskaźnik beta,

Bu – wskaźnik beta dla zerowego udziału długu,

T – stawka podatku dochodowego,

D – wartość długu,

S – wartość kapitału własnego.

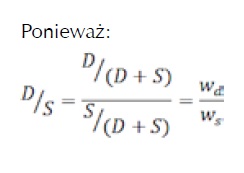

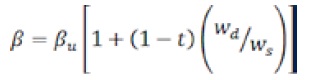

Wzór na B w zależności od udziału długu w strukturze możemy zapisać wzorem:

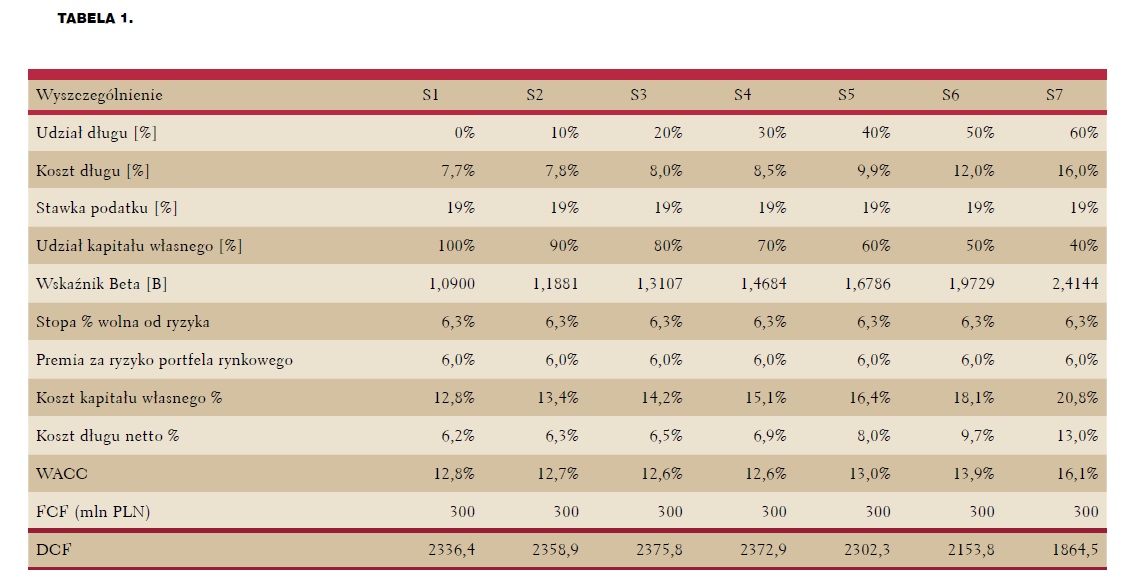

Średnio ważony koszt kapitału, jak również wartość przedsiębiorstwa, obliczymy zgodnie z metodologią opisaną na wstępie. Powyższą analizę zilustrować można przykładem (tabela 1).

Rozpatrujemy siedem wariantów udziału długu w strukturze finansowania od 0% do 60%. W pierwszym kroku określamy koszt tego długu w zależności od struktury pasywów. Z reguły informacje takie powinny pochodzić od obsługujących przedsiębiorstwo instytucji finansowych, które kalkulują marżę ryzyka zależną od oceny kondycji finansowej przedsiębiorstwa.

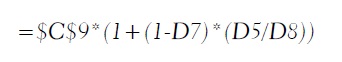

Stawka podatkowa jest znana, a udział kapitału własnego jest różnicą pomiędzy 100% a udziałem długu. Wskaźnik B obliczamy według wzoru Hamada, który w arkuszu MS Excel będzie miał postać formuły:

Do obliczenia kosztu kapitału według CAPM potrzebujemy założeń odnośnie do stopy papierów wolnych od ryzyka i premii wynikającej z inwestycji w portfel rynkowy. Przyjmujemy, że wartości te wynoszą odpowiednio 6,3% i 6%. Na tej podstawie obliczamy koszt kapitału, koszt długu po opodatkowaniu i w rezultacie koszt WACC.

Przyjmując, że FCF jest równe 300 mln rocznie, jesteśmy do każdego scenariusza przypisać oczekiwaną wartość firmy. Jak widać, maksymalna wartość została obliczona przy udziale długu 20%.

Sama optymalizacja struktury finansowania spowodowała wzrost wartości przedsiębiorstwa o prawie 40 mln zł, bez zmian w bieżącej wydajności (stały FCF). Pokazuje to, jak ważne są aspekty efektywnego doboru źródeł finansowania i utwierdza w przekonaniu, że kapitał własny wcale nie należy do najtańszych.

Wykorzystałeś swój limit bezpłatnych treści

Pozostałe 15% artykułu dostępne jest dla zalogowanych użytkowników portalu. Zaloguj się, wybierz plan abonamentowy albo kup dostęp do artykułu/dokumentu.

Zaloguj się

Zaloguj się