Należyta staranność i mechanizmy ochronne dotyczące podatników VAT

Należyta staranność w VAT to wskazanie najważniejszych okoliczności, które będą brać pod uwagę urzędnicy skarbowi w ocenie działalności przedsiębiorców przy rozliczeniach VAT1. Natomiast mechanizmy ochronne to zastosowanie się przedsiębiorców do Metodyki wydanej przez Ministerstwo Finansów, a także zastosowanie podzielonej płatności, tzw. split payment.

Podatek od wartości dodanej, zwany w skrócie VAT, występuje nie tylko w Polsce, ale także w krajach członkowskich Unii Europejskiej. Zwalczanie ewentualnych oszustw i nadużyć jest celem uznanym i wspieranym przez dyrektywę 2006/112/WE Rady z dnia 28 listopada 2006 r. w sprawie wspólnego systemu podatku od wartości dodanej2. VAT w naszym kraju stanowi najważniejsze źródło dochodów budżetowych. W związku z tym jest narażony na największą przestępczość podatkową, dlatego też zwrócimy szczególną uwagę na rozwiązania dotyczące transakcji krajowych. Aby przeciwdziałać procederowi oszustw i nadużyć w obszarze VAT, ustawodawca podejmuje rozmaite rozwiązania, np. wprowadzenie odwrotnego obciążenia (reverse charge) czy wprowadzenie od 1 lipca 2018 r. podzielonej płatności (split payment). Jest również wiele innych rozwiązań, np. JPK, STIR, które mają za zadanie uszczelnić system podatkowy. Istotne jest, aby zabezpieczyć podatników, którzy sami nie dokonali oszustwa w podatku VAT oraz nie wiedzieli, że transakcja, w wyniku której nabyli towar, służy oszustwu lub nadużyciu w zakresie VAT. Jako najważniejsze rozwiązanie w tym zakresie należy wymienić wprowadzenie Metodyki w zakresie oceny dochowania należytej staranności przez nabywców towarów w transakcjach krajowych.

Na czym polega należyta staranność i w jaki sposób chroni podatnika?

W najprostszy sposób można powiedzieć, że metodyka należytej staranności polega na weryfikacji nie tylko kontrahenta, ale również okoliczności transakcji z nim zawieranej. Jest narzędziem wykorzystywanym w zakresie oceny dochowania należytej staranności przez nabywców towarów w transakcjach krajowych. Metodyka zaprezentowana została przez Ministerstwo Finansów 25 kwietnia 2018 r. Wprawdzie została skierowana do Krajowej Administracji Skarbowej, jednak zawarte tam wskazówki stanowią instrukcję dla podatników.

Dochowanie należytej staranności w VAT przez podatników nabywających towary jest podstawą odliczenia podatku naliczonego w sytuacji, gdy VAT wykazany na fakturze został niezapłacony, a transakcja ma cechy przestępstwa skarbowego. W związku z powyższym istotne znaczenie ma ocena, czy w konkretnej sytuacji, w której stwierdzono oszustwo w zakresie podatku VAT, podatnik wiedział lub powinien był wiedzieć, że uczestniczy w transakcji związanej z oszustwem lub nadużyciem w zakresie VAT. Tu zastosowanie znajdują wytyczne zawarte w wydanej Metodyce, które należy zastosować, aby zapobiec sytuacji, że osoba bądź jednostka prowadząca uczciwie biznes zostanie nieświadomie wplątana w oszustwo. Metodyka będzie miała zastosowanie tylko do nabywców w obrocie krajowym, którzy:

- nie dokonali oszustwa w zakresie podatku VAT;

- nie wiedzieli, że transakcja, w wyniku której nabyli towar, służy oszustwu w zakresie VAT.

Metodyka wskazuje na zasady oceny należytej staranności podatnika w podziale na trzy etapy występujące w ramach współpracy z kontrahentem, a mianowicie:

1. Ocena należytej staranności na etapie rozpoczęcia współpracy z kontrahentem

Na tym etapie należy:

- zweryfikować kontrahenta w Krajowym Rejestrze Sądowym (KRS) lub Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG) – o ile rejestracja w KRS lub CEIDG jest wymagana;

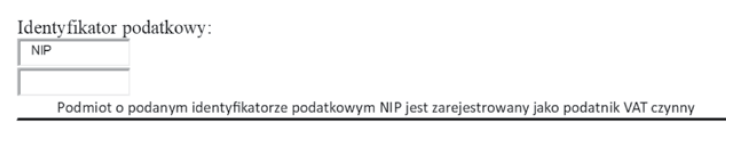

- zweryfikować, czy kontrahent jest podatnikiem VAT czynnym przez „Sprawdzenie statusu podmiotu VAT”, na Portalu Podatkowym, ewentualnie przez złożenie wniosku do właściwego naczelnika urzędu skarbowego;

- zweryfikować, czy osoby podpisujące umowy mają umocowanie do działania w imieniu kontrahenta;

- zwrócić uwagę, czy transakcja pomiędzy podatnikiem a kontrahentem jest udokumentowana umową, zamówieniem lub innym dokumentem;

- zwrócić uwagę, czy kontrahent dysponuje stroną internetową (należy także zwrócić uwagę, czy jest możliwość weryfikacji towarów, czy cena nie odbiega drastycznie bez ekonomicznego uzasadnienia od ogólnie przyjętej ceny rynkowej dla danego asortymentu);

- zweryfikować, czy kontrahent posiada wymagane koncesje i zezwolenia (jeżeli są one wymagane przy prowadzonej działalności);

- zwrócić uwagę, czy transakcja nie została przeprowadzona bez ryzyka gospodarczego, tzn. kontrahent sprzedaje towar i od razu wyznacza odbiorcę. Odbiorca płaci kontrahentowi wcześniej niż wyznacza to termin zapłaty za towar.

2. Ocena należytej staranności na etapie współpracy z kontrahentem

Na tym etapie należy dokonywać okresowych regularnych weryfikacji:

Sprawdzenie statusu podmiotu w VAT3

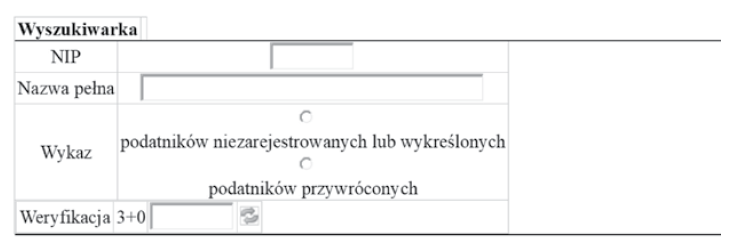

Sprawdzenie podmiotów wykreślonych lub przywróconych4: Należy także dokonywać innych weryfikacji, aby mieć pewność, że nie nabywamy towaru od nieuczciwych kontrahentów.

3. Ocena dochowania należytej staranności przez podatnika przy wykorzystaniu mechanizmu podzielonej płatności

Od dnia 1 lipca 2018 r. realizacja płatności przy wykorzystaniu mechanizmu podzielonej płatności zwalnia nabywcę towaru z odpowiedzialności solidarnej, o której mowa w art. 105a ust. 1 ustawy o VAT (dotyczy towarów z zał. 13), jak również z ryzyka nałożenia dodatkowego zobowiązania podatkowego, zgodnie z art. 112b ust. 1 pkt 1 i ust. 2 pkt 1 ustawy o VAT oraz art. 112c ustawy o VAT5. Zwolnienie to obowiązuje do wysokości kwot podatku wynikającego z otrzymanych faktur.

Wyłączenie odpowiedzialności nie będzie mieć zastosowania w przypadku, gdy podatnik wiedział, że faktura, którą płaci z zastosowaniem mechanizmu podzielonej płatności:

- została wystawiona przez podmiot nieistniejący;

- podane kwoty są niezgodne z rzeczywistością;

- stwierdza czynności, które nie zostały dokonane.

Wykorzystałeś swój limit bezpłatnych treści

Pozostałe 58% artykułu dostępne jest dla zalogowanych użytkowników portalu. Zaloguj się, wybierz plan abonamentowy albo kup dostęp do artykułu/dokumentu.

Zaloguj się

Zaloguj się